El sistema financiero español tendrá que afrontar un nuevo entorno financiero, tras la gran crisis económico-financiera internacional, surgida después del estallido de la burbuja financiera en el año 2008. En este nuevo mercado las condiciones no serán tan benignas como lo eran antes de la crisis.

Podemos resumir los principales cambios del entorno financiero en:

1. La economía española no va a volver a crecer a las elevadas tasas de principios de siglo, sino a unos niveles más coherentes con una economía madura, en torno al 1,5- 2% anual.

2. Los mercados financieros no volverán a ofrecer una liquidez tan abundante y barata.

3. Existirán cambios de comportamiento de los diferentes agentes implicados: los reguladores-supervisores incrementarán su presión sobre el sistema bancario y los clientes tendrán un comportamiento más en línea con un mercado maduro, donde los particulares no seguirán aumentando su endeudamiento a ritmos tan elevados y las empresas optarán por vías de financiación alternativas.

4. En el marco de integración que proporcionará la Unión Bancaria, todos los agentes tendrán un cariz más internacional.

5. El imparable avance tecnológico ya está provocando un cambio radical en la manera en que las entidades financieras operan y se relacionan con sus clientes.

6. A medio plazo la banca tenderá a ser más minorista, bien por iniciativa propia de las entidades bien como resultado de una regulación mayor con el objetivo de una separación total de las actividades mayoristas y minoristas: Volcker 2010, Vickers 2011; en Europa el Informe Liikanen (2012), así como la normativa de Basilea III.

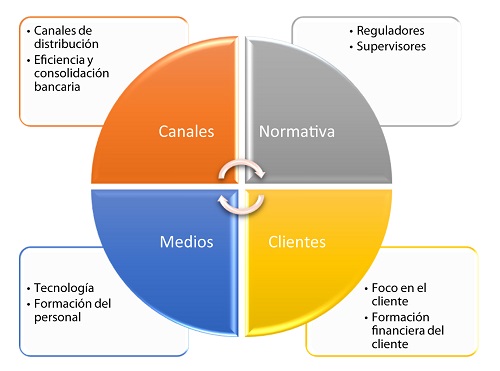

En el siguiente gráfico podemos observar cómo estos cambios que se están produciendo en la actualidad están definiendo el eje de los nuevos modelos de negocio bancario.

La crisis económico-financiera nos ha puesto delante del espejo y nos ha demostrado que es preciso cambiar la manera de gestionar las entidades. Asimismo, ha puesto de relieve profundas deficiencias en la regulación financiera y ha dejado al descubierto años y años de prácticas irregulares en el mundo bancario. Así, los gobiernos y, sobre todo, los reguladores de todos los países y sectores (fundamentalmente el financiero), han respondido de manera diferente a los acontecimientos que hemos vivido.

A nivel internacional, ya en junio de 2012 los jefes de Estado de la Unión Europea decidieron promover la creación de un supervisor bancario único, con el objetivo de mejorar la calidad de la supervisión en la zona euro, promover la integración de los mercados y romper el vínculo negativo que se había creado entre la confianza en las entidades bancarias y las dudas sobre la sostenibilidad de la deuda pública. El Mecanismo de Supervisión Único (MUS) constituye el primer paso hacia la “Unión Bancaria”. En el marco del MUS, el Banco de España actuará bajo el principio de cooperación leal con el Banco Central Europeo (BCE) y le prestará la asistencia necesaria para el cumplimiento de sus funciones.

Actualmente, la regulación financiera está siendo sometida a una revisión en profundidad, bajo las directrices del G-20 y de su brazo técnico, el Consejo de Estabilidad Financiera (sus siglas en inglés son FSB). Se están incrementando los requerimientos del regulador e impulsando una profunda modificación del marco regulatorio internacional, con los siguientes objetivos:

a) Reducir la probabilidad de nuevas crisis en el futuro aumentando la seguridad y solvencia de los bancos y mitigando el contagio entre entidades y el riesgo sistémico (este tipo de riesgo afecta a todo el sistema financiero, dado que el incumplimiento de un participante arroja una cadena de incumplimientos, repercutiendo en la estabilidad de todo el mercado).

b) En caso de producirse una crisis, minimizar el coste para el contribuyente.

A raíz de esta revisión de la regulación financiera, han surgido una serie de regulaciones a nivel internacional entre las que podríamos destacar la regulación de Basilea III (con sus mayores requerimientos de capital, en cuanto a niveles y calidad del mismo), Dodd-Frank en Estados Unidos (implica una profunda reforma financiera), o MiFID/MiFID II (que constituye el modelo de protección al inversor y cliente de sí mismo y de la entidad financiera).

Dado que en España partíamos de una posición de menor madurez en materia de gestión de riesgos, en nuestro país se ha reaccionado ante la crisis tratando de equipararse a los reguladores más aventajados en este campo, como pueden ser los países anglosajones o Alemania. Entre las principales novedades de los reguladores en España podemos encontrar el texto refundido de la Ley de Auditoría de Cuentas de 2011 o la Ley de Economía Sostenible en el año 2011 (se reforzaba la obligación de SCIIF).

Pero es sobre todo a partir del año 2012 cuando los bancos españoles han ido realizando un gran esfuerzo de saneamiento, reestructuración y recapitalización que les ha situado en una posición mucho más favorable para encarar la nueva etapa que significa el Mecanismo Único de Supervisión (MUS).

Con la entrada en vigor de la Unión Bancaria, el Banco Central Europeo (BCE), como nuevo supervisor único y apoyado por los supervisores nacionales (entre ellos, el Banco de España), necesitará recopilar una gran cantidad de datos de las entidades financieras para el adecuado desempeño de su labor, que representará un gran reto para la nueva supervisión. La necesidad de contar con una información homogénea de toda la banca europea conllevará la inevitable modificación de las diferentes legislaciones nacionales con el objetivo de unificar la información a presentar al supervisor.

Para lograr dicho objetivo, tres de las circulares del Banco de España se verán modificadas: la de normas de información financiera, la de estadísticas de los intereses de los depósitos y créditos de empresas y particulares, y la que regula la información sobre la Central de Información de Riesgos. Estas modificaciones permitirán, por un lado, incorporar los nuevos requerimientos de información estadística y supervisora que el Banco de España debe facilitar al BCE (Banco Central Europeo), y por otro, avanzar en la homogeneización en la elaboración, terminología, definiciones, periodicidad y formatos de los datos a presentar.

Como consecuencia de esta ampliación de requerimientos se verá incrementado considerablemente el volumen de datos a almacenar, tratar y reportar por las entidades que, además, deberán asegurar una coherencia entre los distintos tipos de reportes a realizar ya que los cruces y cuadres de información formarán parte de la actividad de validación del supervisor. Las entidades financieras, por tanto, deberán realizar modificaciones en sus procesos de generación de información para adaptarse a los nuevos requerimientos y plazos exigidos por el regulador. El nuevo panorama regulador es, sin duda, cada vez más exigente, y no sólo en cuanto a la información a reportar.

Asimismo, a los cambios regulatorios que se están encontrando las entidades en el sector financiero, hay que añadir un cambio en las tendencias y comportamientos de los consumidores. Este hecho está provocando que deban adaptarse y cambiar su foco de atención, y pasar de preocuparse por los productos a preocuparse por el cliente. Estas nuevas tendencias, que están directamente relacionadas con la crisis, pueden categorizarse según el motivo que origina esta nueva corriente y que están directamente ligadas con la crisis, como puede ser la globalización, el marco regulatorio y la gestión de riesgos. Otras tendencias están ligadas al nuevo entorno emergente (el cambio demográfico y el cambio de conducta del consumidor) y, por último, otras tienen que ver con la propia evolución del negocio de la banca: la innovación y la tecnología.

En base a estos cambios en las tendencias y comportamientos de los consumidores, las entidades financieras deberán adaptar su cartera de productos a los cambios demográficos que se están produciendo en la sociedad. En general, los países emergentes tienen poblaciones jóvenes con un poder adquisitivo creciente, lo que les hace consumir productos financieros como depósitos, préstamos o medios de pago. Los países desarrollados, sin embargo, invitan a centrarse en productos de ahorro a largo plazo y ligados a la jubilación. No obstante, en España el ahorro de los clientes tradicionalmente ha ido destinado a la compra de viviendas, en detrimento de los productos de ahorro a largo plazo. Esta tendencia ha cambiado tras la crisis del sector inmobiliario y los ajustes que se están realizando en las prestaciones de jubilación que han provocado un cambio en los flujos de ahorro de los españoles.

Existen muchos factores que influyen en el cambio de comportamiento por parte de los clientes, pero, sin lugar a duda, la irrupción de la era digital ha sido el verdadero catalizador del cambio. La era digital ha producido que el sector financiero haya tenido que adaptar sus procesos, servicios y el modelo de negocio a las nuevas tendencias provocando que, en los últimos tiempos, el cliente haya pasado de ser un actor pasivo a tomar las riendas de la relación con las entidades. Los principales cambios que podemos observar son:

1.- Un incremento por parte de los clientes de las expectativas que les pueden ofrecer las entidades financieras, ya que los contenidos y posibilidades de interacción en otros sectores ajenos al financiero son mucho más personalizados y están acostumbrándose a esta personalización.

2.- Los clientes están más y mejor informados gracias al fácil acceso a los datos, a la investigación y a las opiniones de los expertos.

3.- Debido al alto nivel de exigencia y el gran volumen de información que manejan, así como las múltiples oportunidades que tienen a su alcance, son más propensos a cambios de entidades. La comparación y la compra on-line son ahora prácticas extendidas y sencillas, lo que les permite tener diversas opciones.

4.- El cliente espera que se le escuche. Los productos o servicios deben diseñarse contando con su participación.

5.- Mayor nivel de transparencia por parte de las entidades en todas las tipologías de productos que ofrecen.

Por ello, es preciso que las entidades desarrollen plataformas digitales avanzadas que refuercen la banca on-line, la banca móvil y la presencia en las redes sociales y se integren dentro de una verdadera multicanalidad, gestionando los datos de los clientes que les permitan conocer y anticiparse a las tendencias, predilecciones, necesidades, etc. como para poder ofrecer el producto o servicio adecuado, al cliente adecuado, en el momento adecuado.

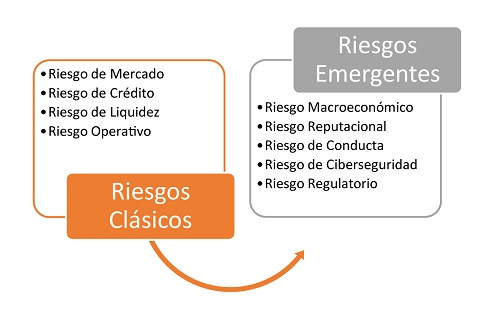

El nuevo entorno financiero que resulta de la combinación de los distintos cambios regulatorios producidos a raíz de la crisis económico-financiera, tanto a nivel internacional como a nivel nacional, y de los cambios de hábitos en el consumidor, ha provocado un incremento de los riesgos clásicos de las entidades financieras, como pueden ser los riesgos de crédito o de mercado, y ha hecho emerger otros nuevos, como son el regulatorio, el macroeconómico, el reputacional, el de conducta, el riesgo de ciberseguridad, etc; que van a requerir una mayor especialización por parte del personal supervisor de cada entidad.

En el gráfico adjunto podemos observar los riesgos más destacados dentro del sector financiero:

Dentro de los categorizados como riesgos clásicos en el sector financiero, nos podemos encontrar con:

a) Riesgo de Mercado: Es el riesgo asociado a las fluctuaciones de los precios de determinadas variables financieras, distinguiendo, por un lado, el riesgo de tipo de interés (consecuencia de la volatilidad de los tipos de interés) y, por otro lado, el riesgo de cambio (consecuencia de la volatilidad del mercado de divisas).

b) Riesgo de Crédito: El riesgo de crédito es consecuencia de la posibilidad de que una de las partes de un contrato financiero no asuma sus obligaciones o como consecuencia de posibles rebajas en las calificaciones crediticias por parte de las agencias de rating, lo que altera el diferencial de crédito en los mercados.

c) Riesgo de Liquidez: Se refiere al hecho de que una de las partes de un contrato financiero no pueda obtener la liquidez necesaria para asumir sus obligaciones a pesar de disponer de activos valiosos y de tener la voluntad de vender, y a la falta de profundidad de mercado entendida como la ausencia de suficientes posiciones compradoras y vendedoras para cada nivel de precio.

d) Riesgo Operativo: Se entiende como la posibilidad de sufrir pérdidas debido a la inadecuación o a fallos de los procesos, el personal y los sistemas internos o bien a causa de acontecimientos externos, incluyéndose el riesgo legal.

Asimismo, tal y como hemos comentado anteriormente, tanto el cambio del entorno regulatorio como los cambios en los hábitos del consumidor y del negocio financiero en general han hecho surgir nuevos riesgos que hasta la fecha pasaban prácticamente desapercibidos. Son los llamados riesgos emergentes, tales como:

e) Riesgos Macroeconómicos: Son aquellos riesgos completamente exógenos a las entidades, pero que inciden cada vez más en su cuenta de resultados. Además, en el contexto actual, las variables macroeconómicas cambian más rápido y están más interconectadas.

f) Riesgo Reputacional: Puede definirse como la posibilidad de pérdidas derivada de una percepción y opinión negativa de los principales stakeholders o grupos de interés (clientes, accionistas, empleados, y sociedad) sobre la organización. Para cualquier Entidad, es prioritaria su gestión mediante sistemas de identificación, evaluación y control de los diferentes eventos que puedan afectar negativamente a la imagen y valor de la empresa. La clave de mitigación está en la identificación temprana, la valoración y la gestión permanente de aquellos aspectos que pueden ser focos de amenaza para la reputación de la entidad.

g) Riesgo de Conducta: Se deriva de las decisiones de negocio que se toman y las conductas que se muestran en cada etapa del ciclo del producto y que pueden causar un perjuicio o un mal resultado para los clientes. La importancia de este riesgo está incrementando exponencialmente, hasta el punto que el Banco de España, en junio de 2014, anunció la creación de una nueva División de Supervisión de Conducta de Mercado y Reclamaciones. Esta División surge como respuesta natural de reguladores y supervisores ante las malas prácticas realizadas durante la crisis por buena parte del sector financiero con sus clientes, al estar más centrados en vender sus productos que en satisfacer las necesidades de éstos. Para poder cumplir con los requisitos actuales y futuros en materia de riesgo de conducta, las entidades necesitarán:

-Un adecuado impulso por parte de la Alta Dirección para implementar el cambio cultural mencionado (“tone at the top”o “commitment at the top”).

- Incorporar el riesgo de conducta al marco corporativo de gestión de riesgos y alinearlo con el apetito de riesgo de la entidad.

- Controles y sistemas cada vez más robustos.

- Empleados con conocimientos y habilidades adecuadas, así como con buen juicio profesional.

Este riesgo, en unos momentos como los actuales con unos tipos de interés de los productos de pasivo tradicionales bajos, un mercado de valores volátil y un mercado inmobiliario sin mayores atractivos, sigue siendo elevado, pese a las recientes malas experiencias vividas en el sector, si se conjunta el interés de los clientes minoristas en obtener mayores rentabilidades por sus ahorros y la necesidad de las entidades y de sus gestores de retener a los clientes y de ofrecerles productos con mayores rentabilidades y mayores márgenes, normalmente a expensas de incurrir en un mayor nivel de riesgo, no siempre conocido y adecuado para el cliente.

h) Riesgos de Ciberseguridad: cada vez son más relevantes debido al creciente uso por parte de los clientes, de canales distintos a los de la oficina tradicional, como por ejemplo internet o los dispositivos móviles. La aprobación el pasado 13 de marzo de 2014 de la propuesta de Directiva NIS supone el primer intento serio de la Union Europea para hacer frente al reto de la ciberseguridad. Su aprobación, prevista para finales de 2014 o principios de 2015, supondrá una serie de obligaciones muy relevantes, tanto para los Estados miembros como para los principales agentes económicos. El objetivo de dicha Directiva es obligar a los Estados miembros a estar más preparados en cuanto a la garantía de seguridad de sus redes y de la información contenida en estas.

En España, la aprobación de la nueva Estrategia de Seguridad Nacional y la Estrategia de Ciberseguridad Nacional en el año 2013 han supuesto un avance en este ámbito de la seguridad en el ciberespacio, dentro de un entorno global. Este riesgo incrementa también por la importante gestión de información de las entidades necesaria para el conocimiento real de sus clientes y del mercado, de su operativa, tendencias, conductas, necesidades, etc. para adaptar su oferta de productos y servicios, pero que puede convertir en mucho más relevante cualquier fallo o debilidad en la seguridad de la información por el volumen de información que puede verse afectada y su nivel de criticidad, tanto para las entidades como para los clientes.

i) Riesgos Regulatorios: Los requerimientos de solvencia (requerimientos de la entidad sobre la calidad y planificación del capital e inversión), la regulación contable aplicable, así como la necesidad de cumplimiento en las diversas normativas aplicables al sector (MiFID, Prevención de blanqueo de capitales y financiación del terrorismo, FATCA, Protección de datos personales, Código penal, Abuso de mercado, Conflicto de intereses, Operaciones vinculadas, Código de conducta y Mercado de valores, etc.) y el riesgo legal, económico, reputacional y de negocio que su incumplimiento puede suponer, son unos de los factores y tipologías de riesgos que más preocupan en la actualidad al sector financiero.

La reputación del sector financiero, como hemos podido comprobar, ha quedado gravemente dañada por el impacto de la crisis económico-financiera, generando una latente pérdida de confianza entre inversores, debida, en gran parte, a las malas prácticas comerciales y a los rescates bancarios necesarios a nivel mundial. En este contexto, la sociedad está demandando a las instituciones financieras más responsabilidad, mejor gobernanza y una mayor transparencia, donde integren en su gestión, de manera transversal, los principios de la responsabilidad social y la transparencia, y que sean impulsados desde la alta dirección, para poder recuperar su confianza en los bancos.

Los nuevos riesgos detallados anteriormente requieren, inevitablemente, de nuevos modelos de gestión de los mismos por parte de las entidades. El responsable de la gestión de riesgos debe asesorar al negocio en todos aquellos aspectos relevantes que puedan suponer un riesgo para la consecución de los objetivos de negocio, tanto en el día a día como en el diseño y planificación estratégica u otros proyectos críticos para la compañía.

Para ello, los principales cambios que deberán producirse en las entidades para mejorar sus sistemas de gestión de riesgos serán:

- Crear una cultura de concienciación sobre los riesgos, convirtiendo la gestión de riesgos en una prioridad en todos los niveles de la entidad.

- Mejorar los procesos para identificar y monitorizar los riesgos de forma continua, incluyendo aquellos no tradicionales.

- Realizar más auditorias no financieras para asegurarse de que se están abordando las amenazas emergentes.

- Integrar la gestión de riesgos en la estrategia de negocio, asegurándose de que el riesgo es un factor en todas las decisiones críticas de una compañía

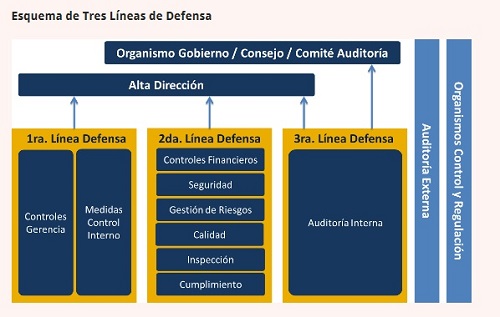

Para poder recuperar la confianza entre los clientes e inversores en Europa, la Comisión Europea, el ESMA (European Securities and Markets Authority) y el Banco Central Europeo siguen tejiendo los hilos para conseguir una estructura financiera sin fisuras basada en una gestión integral según Governance, Risk y Compliance (GRC). En este nuevo contexto, el modelo de las tres líneas de defensa adquiere cada vez una mayor importancia. En este modelo, creado por el European Confederation of Institutes of Internal Auditing (ECIIA), se hace una distinción entre los tres grupos (o líneas) que participan en la gestión de los riesgos: las áreas que son propietarias y gestoras de los riesgos, las áreas que monitorizan los riesgos y, por último, las áreas que proporcionan un aseguramiento independiente. Se puede observar la estructura del modelo en el siguiente esquema:

Asimismo, tras este nuevo enfoque y con el elevado incremento que están teniendo los riesgos regulatorios, cabe destacar la figura del Compliance Officer o responsable de Cumplimiento, que se está erigiendo en una pieza clave e indiscutible para ofrecer asesoramiento con un enfoque basado en el riesgo, a fin de desarrollar los procedimientos de control adecuados para garantizar el cumplimiento normativo y convertirse en salvaguarda de la reputación corporativa. A estas tareas se une el rol como interlocutor directo de supervisores y reguladores.

Por todo ello, los integrantes de los departamentos de Cumplimiento Normativo necesitarán estudiar, analizar e interpretar correctamente el tsunami normativo que está entrando en vigor y que impactará en los procesos y procedimientos de control de las entidades financieras

Por otra parte, la crisis financiera puso de manifiesto las limitaciones y deficiencias existentes en el gobierno corporativo de no pocas entidades de crédito que, en alguna medida, pudieron facilitar la asunción excesiva de riesgos. Específicamente, se constató que la composición del consejo, su organización y funcionamiento, su relación con las funciones relacionadas con la gestión del riesgo y su control e, incluso, el modo en que administradores y directivos eran retribuidos, podían alterar el perfil de riesgo de una entidad de crédito.

Estas limitaciones, particularmente evidentes en el caso de un buen número de cajas de ahorros (hoy desaparecidas), cuyos órganos de gobierno no velaron por una gestión más prudente del riesgo, han provocado una respuesta decidida de la regulación financiera internacional, manifestada en los comunicados sucesivos del G-20, los acuerdos de Basilea III, y los estándares de gobierno corporativo de las entidades de crédito, sucesivamente publicados por el Comité de Supervisión Bancaria de Basilea y finalmente plasmados en el paquete CRD IV que ha incorporado al derecho europeo esos acuerdos internacionales.

Como culminación a este proceso, se ha aprobado la nueva Ley de Ordenación, Supervisión y Solvencia de las entidades de crédito (LOSS), que dedica a esta cuestión un capítulo titulado “gobierno corporativo y política de remuneraciones“. La esencia de esta normativa es convertir al Consejo de Administración del banco en “responsable” (en todas las acepciones, positivas y negativas, del término) de la existencia de “un sistema de gobierno corporativo que garantice una gestión sana y prudente de la entidad, y que incluya el adecuado reparto de funciones en la organización y prevención de conflictos de interés”. Para ello, la ley obliga a los bancos a establecer canales eficaces de información al Consejo de Administración sobre las políticas de gestión de riesgos de la entidad y todos los riesgos a los que ésta se enfrenta.

Para poder llevar a cabo de forma eficiente este cometido, el consejo necesitará:

- Una composición adecuada para cumplir con estas funciones, en términos de formación.

- La gestión de riesgos deberá ser realmente eficaz, encomendada a una unidad u órgano específico, independiente de las funciones operativas y que tenga la autoridad, rango y recursos suficientes, así como el oportuno acceso al Consejo de Administración.

- El Consejo de Administración deberá estar preparado para una exposición más directa frente al supervisor bancario, con el que será cada vez más habitual la interacción directa y no a través de líneas ejecutivas.

En la circular 1/2014 de la Comisión Nacional del Mercado de Valores (CNMV) ya se establece una estructura de control basada en tres pilares: Cumplimiento Normativo, Gestión de Riesgos y Auditoría Interna, aplicable a las entidades que prestan servicios de inversión.

En el futuro próximo será importante para las entidades una focalización no solo al CÓMO se gestionan y controlan los riesgos, sino también y de forma muy importante al QUÉ riesgos deben controlarse, ya que la experiencia nos ha demostrado que una focalización adecuada y anticipación, si cabe, a los riesgos que deben gestionarse y controlarse en todo momento en base a la evolución de los negocios, mercados, productos y clientes son básicos para cubrir y minimizar aquellos riesgos que realmente pueden afectar de forma negativa a la consecución de los objetivos de las entidades financieras.

Autor: Enric Doménech, socio de BDO Risk Advisory Services para la UNACC